[波動率指數] ]的介紹

2.這個指數很特別,註:[選擇權的隱含波動率] 可以暫時視為波動大小的衡量指標,細節請網路查詢

(1)美國的 [波動率指數] 名稱為VIX是以 [SP500指數期貨的選擇權] 的 [隱含波動率]去計算,可以在軟體上找[國外期貨]報價的[CBOE交易所]內專門是各月份的VIX的報價。

(2)歐洲的 [波動率指數] 名稱為FVS是以 [歐洲藍籌50期貨的選擇權] 的 [隱含波動率] 去計算

(3)台灣及日本等也有 [波動率指數] ,但台灣還沒有包裝成期貨商品,美國及歐洲有這個指數的期貨商品

(4)

台灣的期交所有公布VIX的盤中走勢(連結)

網路上的網頁這個也有(連結)

我知道軟體可以抓出DDE來自己應用的在這個軟體[XQ]也有

自己也可以每日紀錄加上均線

特別介紹另一種型式的VIX.......ETF

富邦VIX[00677U]這個介紹連結可以看一看,了解台灣ETF其中一毎熱門的商品介紹,作者的介紹也算中肯,(連結)

3.上述的 [波動率指數] 是用即時的標的[期貨選擇權(很多檔)的隱含波動率]計算出來的一個指數現貨,但可以交易的是 [期指] ,

所以 [期指] 會有預期心理造成和 [波動率指數] 現貨不同步的正價差或逆價差的價格喔,所以分清楚;期指有每月合約,現貨只有一個喔

4.簡單而言:

期貨選擇權波動率變大時,這個 [波動率指數] 就會上漲,若加上預期心理的期貨,期貨就容易變正價差;反之期貨選擇權波動率變小時,這個 [波動率指數] 就會下跌。

換而言之,常見結論如下:

若股巿大跌,[波動率指數] 就會上漲;若股巿反彈上漲則 [波動率指數] 就會快速下跌,一般而言,股巿盤整波動變小,

[波動率指數] 就會慢慢跌,所以除非持續大跌,否則 [波動率指數] ,長期是下跌趨勢的,可以從歷史K線來觀察即可得之。

特殊重要應用:

因為上述特性,應用在選擇權就會有很多技巧,

(1)

選擇權因為時間價值Theta,價外的選擇權每天可能會損失10~20%的權利金(假設每天損失10點)(我初估以後再調整),要克服這個損失,只有靠(1)看對行情跟Delta有關(假設Delta=0.3)及(2)隱波是否提高(跟隱含波動率及Vega有關),所以賣方勝率高的原因主要是每天只要方向對,或是小行情,都是賺時間價值Theta,假設Delta=0.3主,時間價值Theta每天損失10點,那你每天要看對33點,你選擇權買方才不會賠,就是33點*0.3=9.9點,台股行情每天若平均振盪70點,但大多是小漲小跌,所以賣方勝率在平常可以很高的原因,想操作選擇的先了解上面的幾個英文介紹

(2)

但是這特點就有很多應用好玩的機會,時間目前不夠,先簡單提

[1]選擇權買方區間,若指數向上緩漲或大漲,低點墊高,高點墊高,但在低點L1墊高到L32或L3在指數是墊高的,但選擇權的CALL因為時間價值,常常L1=L2=L3或是L1<L2<L3,這就是時間價值,但在指數H1<H2<H3,在選擇權常是H1=H2=H3或差不多,所以想想如何有耐心的利用這個特性吃選擇權豆腐

指數向下緩跌或大跌則相反邏輯去操作選擇權的PUT

(3)

有人說,[無PUT不富],這句話在選擇權是有道理的

因為隱含波動率的特性:在指數上漲尤其緩漲時會下降,造成選擇權的理論價格計算不利CALL及PUT的上漲,....但在指數下跌時隱含波動率會上升,此時就有利於CALL及PUT的上漲,但是因為下跌所以Delta,計算選擇權CALL會下跌,PUT會上漲,所以在下跌時PUT會漲更多,這也是VIX在指數下跌時會暴漲的原因.............以上三點很重要,有機會再聊

一般人的用法,

(1)當股巿平靜即小漲小跌時,選擇權隱含波動率會慢慢下降,所以[波動率指數]會慢慢下跌

(2)當股巿大跌時:[波動率指數] 會快速上漲,所以一般交易人買進的[波動率指數] 買的理由是[預期股巿指數會大跌]。

(3)常股巿大跌停止開始反彈時,[波動率指數] 會快速下跌,所以交易人要在一止跌時應即平倉買進作空的[波動率指數期貨]

交易人會因為認為 [股巿會大跌] ,[選擇權的隱含波動率] 會升高的原因來買進[波動率指數期貨],當股巿大跌時,

[波動率指數期貨] 就會大漲而獲利,若 [股巿不大跌時],[波動率指數期貨] 就會慢慢跌,若會停損的交易人也就可以小賠出場,

所以 [波動率指數期貨] 有點類似選擇權的買方,但又有保證金及槓桿倍數的商品。

5. 重要特色:Term Structure:遠期期貨的價格是高於近期的期貨

所以特性為遠月期的到期日比較遠,

但價格比較高,若沒有發生大跌的走勢,這個指數就會愈來愈低喔,所以不適合長期作多,只能短期作多,

而長期作空的理論上比較適合,但遇到股巿大跌的時候,怕會發生保證金不足被斷頭的情形喔

以上淺見提供參考

|

|

|

|

|

|

商品種類/代號

|

合約數量 / 間距

|

最小跳動值

|

每日漲/跌停板

|

交易月份

|

本地交易時間

|

波動率指數VIX (VX)

|

1,000美元

|

0.05點=

50美元

|

NA

|

連續9個月

|

週一

06:00-次日04:15

週二-週五

04:30-次日04:15

最後交易日21:00收盤

|

2018/1/6的紀錄

保證金為6215美元約為18萬元台幣,

1月合約為10.475點,合約值約為10475美元約30萬元台幣,

2月合約為11.725點,合約值約為32萬台幣

3月合約為12.565點

4月更高

5月更高

9月合約為15.85點

重要特色:

所以特性為遠月期的到期日比較遠,但價格比較高,若沒有發生大跌的走勢,這個指數就會愈來愈低喔,所以不適合長期作多,只能短期作多,而長期作空的理論上比較適合,但遇到股巿大跌的時候,怕會發生保證金不足被斷頭的情形喔

歐洲期貨交易所(EUREX)

|

|

|

|

|

商品種類/代號

|

合約數量/ 間距

|

最小跳動值

|

每日漲/跌停板

|

交易月份

|

本地交易時間

|

藍籌50波動率指數(FVS)

|

100歐元*指數

|

0.05點 = 5歐元

|

無

|

8個近月份

|

14:50-次日04:00

最後交易日

18:00收盤

|

2018/1/6的紀錄

保證金為220歐元約為1萬元台幣,

1月合約為11.9合約值約為1190歐元約5萬元台幣,1/17到期

2月合約為15.2點,合約值約為6萬台幣,2/14到期

3/21到期

4/18到期

以下為用VIX為例來說明波動率指數的計算概念

VIX期貨提供了一種獨立於股票價格方向和水平的隱含波動率的純粹作用。

VIX期貨也可以提供一種有效的方法來對沖股票回報和多元化投資組合

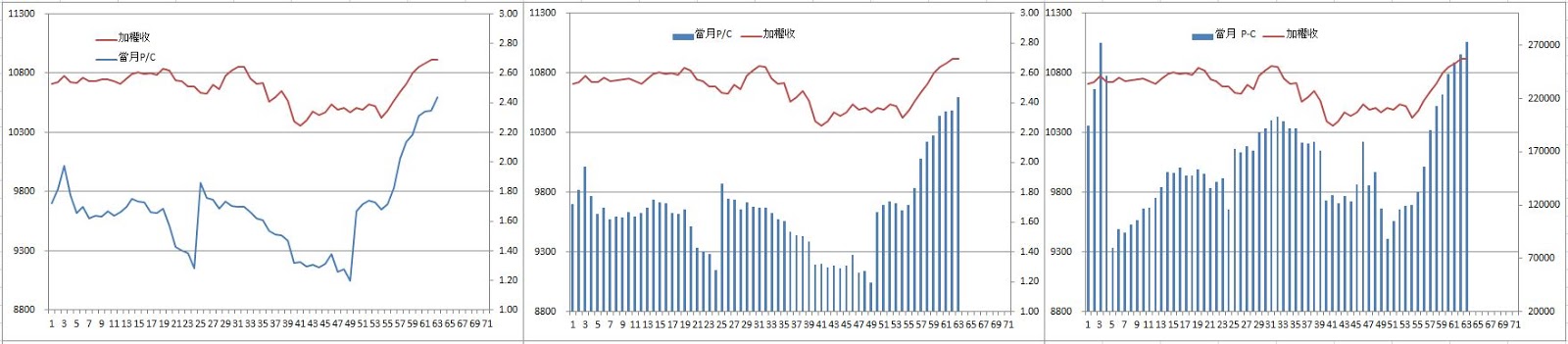

利用VIX指數近遠月合約斜率變化觀察市場

VIX 的計算邏輯

Step_1.

選擇符合VIX指數計算條件的近月與次近月S&P指數期權合約

Step_2.

分別計算這些符合條件合約的隱含波動率

Step_3.

基於上述的隱含波動率計算VIX指數

全球主要波動率指數

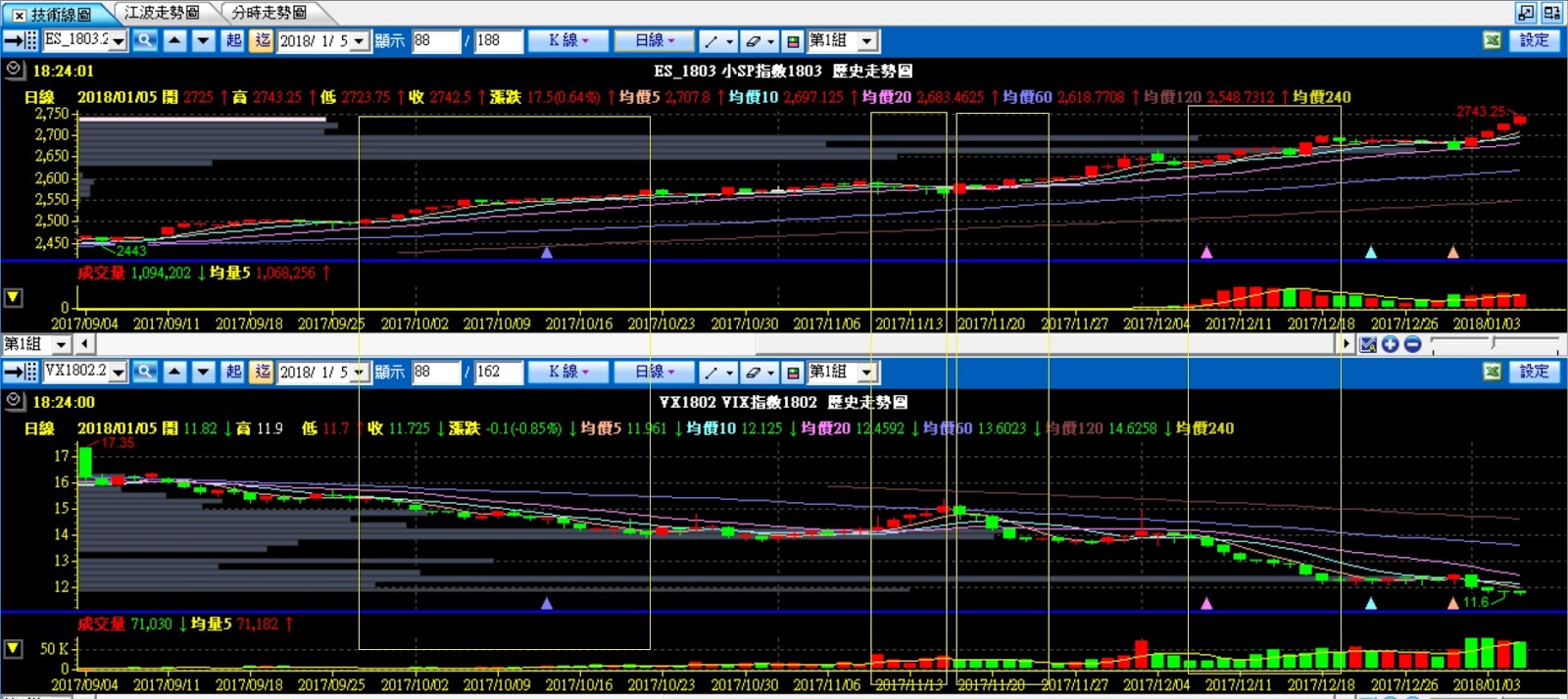

下圖為美國SP500期指(ES)和其選擇權標的[波動率指數期貨],的圖形對照

可以看到今年的美國SP500期指(ES)都是呈現大漲小回的多頭走勢,其中幾次的回檔下跌,[波動率指數期貨VIX],馬上就大漲,但股巿一止跌反彈,[波動率指數期貨],馬上就回檔,這種基本邏輯可以用下方圖形來對照得知

若有其它資料再陸續補充

問:1.藍籌波動下一口單我保證金想要準備合約規格的兩倍,是大約六萬元對嗎?

答:合約規格為點數*100歐元月台幣,我用40的歐元台幣匯率去算合約值在10點時為4萬元12點時為4.8萬元台幣…

問:2.想知道合約到期的時間,何時會結算

答:

2018/1/6的紀錄

保證金為220歐元約為1萬元台幣,

1月合約為11.9合約值約為1190歐元約5萬元台幣,1/17到期

2月合約為15.2點,合約值約為6萬台幣,2/14到期

3/21到期

4/18到期

問:3.要如何轉倉?如果合約到期的話,要再幾天前轉倉?

答:

最後交易日即到期日當天18:00就結算,所以換月自己衡量要一天前或幾天前轉倉

但注意轉倉的合約一定比較貴,因為遠月的合約都貴於近月的多喔

以上,提供參考